不管是在哪種情況之下,有了一個目標之後,我們希望的通常是不要任意更改目標,才能堅定不移地朝著設定的目標往前衝。但當這個目標涉及你的「人生理財規劃」時,那可就不太適用。怎麼說?很簡單,你20初歲剛畢業時的生活與該負的責任,會與60歲時的情況一樣嗎?當然不同,那目標隨著年齡的增加而更動,也是再自然不過的事了對吧。

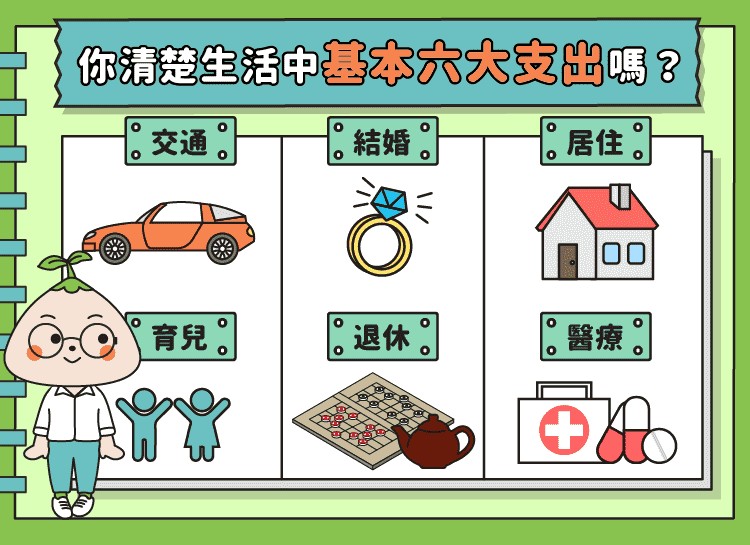

雖然每個人的人生規劃不盡相同,但在我們人生各個階段中,會遇到的大筆的花費,大致可分為「車子、房子、結婚、小孩、退休及醫療」等六大項目。

然而,人生可概略分為三大階段:第一階段–出生到就業,第二階段–就業到退休,第三階段–退休到死亡。每個階段各有所需的重大支出和收入金額。一般來說,平均開始工作的年齡為二十初頭歲,退休年紀則多半落在六十幾歲,這代表著你不是一輩子都能工作,當還在接受教育時,或退休後,多半就不會再有主動的收入來源。

在你還能工作時所賺取的總收入,就得要能涵蓋到你大半輩子到入棺前的所有花費。

有系統的根據人生各階段的狀況來操作理財計劃,不管是提前準備某資金或是根據風險來做決策,將是非常重要的理財

人生第一階段:出生到就業,靠爸時期

這個時期,通常只會有支出,鮮少有收入,基本上就是完全靠父母支持,所以才要聽爸爸媽媽的話啊!有些人在求學時期會有打工收入,不過佔此階段的整體支出比例仍然很低。因此,在這段時間父母幾乎是無條件付出,通常不求回報。這個階段簡單從出生到22歲大學畢業來看,若每月平均花費約20,000元,至少也需要500萬了,還不包含補習班、學費、遊學、就讀研究所等,是品質非常陽春等級的花費。

然而,理財教育當然可以從小開始,畢竟學校教育通常不會教我們財商知識的。例如:當他吵著要買玩具時,不如趁這個機會把玩具設為目標,教他要存錢自己買!設計一套換取零用錢的機制,一併教導儲蓄的概念。這可以學到什麼?我們並不會隨便在路上撿到一大堆錢,這通常是需要努力來的,且大多數的商品也不能讓你免費拿取,想買的東西很多但錢很少時,就要讓他思考如何才能買得起。

年紀大一點的孩子,可以試試讓他體驗花錢是怎麼回事,錢不只是要存也要花,這是豐富生活的一部分。例如:家庭旅遊之前給他一筆錢,想去哪、買什麼都由他自己決定。交通、住宿、門票或美食也由他來出,這可以讓他意識到生活處處需要錢,管理金錢與規劃預算等觀念是很重要的。

人生第二階段:就業到退休,「三明治族」不好當

第二階段的你,將從社會新鮮人,一步步邁向高責任期。一旦結束單身進入家庭模式,財務收支運用思考改以小家庭為單位。

然而,不論是學生時期就在校外打工兼家教,或者剛畢業開始領薪水的你,開始自己賺錢後,往往會覺得開始有能力了,所以想買的東西特別多。

先別衝動!這時候的你,年輕有本錢嘗試,也還沒結婚生小孩。在沒有家庭要養的情況下,能承受的投資理財風險相對比較高,在這個階段去多嘗試不同的投資、尋找適合自己的方法,是非常合適的。也應該從現在開始設定目標賺取第一桶金,緊急預備金的準備以及買好意外、醫療保險等等,也是很重要的事。別想著等錢多一點再開始理財,正確的想法應為「一旦開始理財,錢就會變多了!」多閱讀吸收理財知識吧!

如果有將結婚納入人生規劃中,成家基金應該及早開始準備,因為養小孩是真的很貴啊!甚至退休金也要快點開始累積,畢竟大部分的人應該不太可能希望,或者期望自己能夠工作一輩子吧。而成家有小孩,父母也日漸年邁,這樣上有爸媽要照顧、下有孩子要扶養的苦主們,我們稱為被包夾的「三明治族」。

這時,你的錢會飛的又高又遠、花費甚兇,包含婚禮開銷、小孩教養、買車買房、給父母的孝親費…等,在這個情況下,每一筆錢都要花的聰明又恰當,當然相對能夠承受的風險也較低,分散風險更是顯得重要,採取較為穩健的投資方式是較合適的。在這個時期,你可擔不起任何意外的發生,所以「保險」將是你不可或缺的好夥伴。如果你又正好是家中的經濟支柱,那我會非常建議你,現在馬上立刻認真檢視一下自己的保單。

人生第三階段:退休到死亡,有錢才能享受餘生

年齡到了五、六字頭時,應當開始準備離開職場,重心為退休事宜以及退休金的準備。假若從65歲退休到85歲死亡,以每月生活費30,000元,最基本的退休生活開銷,20年下來就超過700萬,活得越久,開支越多。

此時,已不再有靠工作賺得的主動收入,因此投資理財上不再適合承擔多餘的風險,選擇的金融商品或資產類別,應置換成流動性、變現性較高的品項,因為到了這個階段,很多場合都會需要用錢,不管是退休後的日常花費,或者不如年輕時的身體要你跑跑醫院等等,需要用錢又缺現金時,是很苦惱的啊!

而這後半段人生的生活品質,端看你前半段人生的努力程度。

現在正處於哪個人生階段,都可以開始試想未來想要什麼樣的退休生活,並試著去推算這樣的生活需要多少資產來維持,而這些資產你又打算花多少時間來累積,並藉此檢視自己目前的努力程度,是不是真的可以幫自己累積到需要的財富規模。